自通过研究研报发布与股票回报,我终于明白自己为啥赚不到钱了…(下称“前文”)发布以来,收到了不少前辈和朋友的反馈,主要集中在以下2个方面:

确实,本来笔者只是想写个小段子,没想到无意中搞了个不大不小的新闻(吐槽:之前完全没有扩大数据范围的计划…1.5万份跑excel已经出现“随缘崩溃”了,谁家有能跑10万数据的excel?在线等挺急的)。不过既然挖了个坑,笔者就“想想办法”往里填一些,于是有了本文。

1. 除特别说明外,文中结果均为符合条件的样本平均值,只是统计结果,事实上各样本的上下限都很高,以此作为行业情况的代表会犯以偏盖全的错误;

2. 笔者不是A股从业(如果不算自己那几万块钱的话…),故对数据和市场情况的感觉远不及各位专业人士,讲的故事很可能有逻辑不通之处,还请各位不吝;

3. 由于数据量对excel来说确实过大了,笔者换了数据处理方法,虽然对前文样本进行了检验,但可能还有错漏之处,也请各位;

4. 因为数据量增加,展示完结果的篇幅已经很多,故本文略去了诸如描述性统计和方法说明的部分,具体方法框架参见前文。

从2013.11.23到2017.9.30,分析师布了163,554份公司分析报告,按前文的筛选方法,仍然排除以下3类报告:

最终获得2013.11.23-2017.4.26的“正面的、能买的老股”报告共119,013篇,在前文基础上向前推进了3年,按新财富评选日分为4个“新财富赛季”,如下:

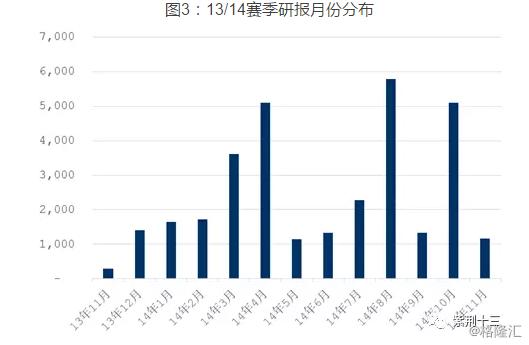

16/17赛季比前文多了十来天,居然多了3,000+的报告,应该是赶上4月公布一季报了,分析师们还是很辛苦的。惯例,先上总体情况:

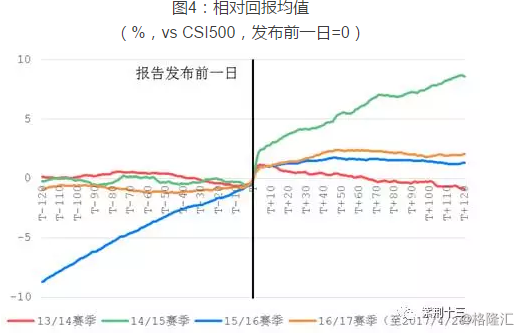

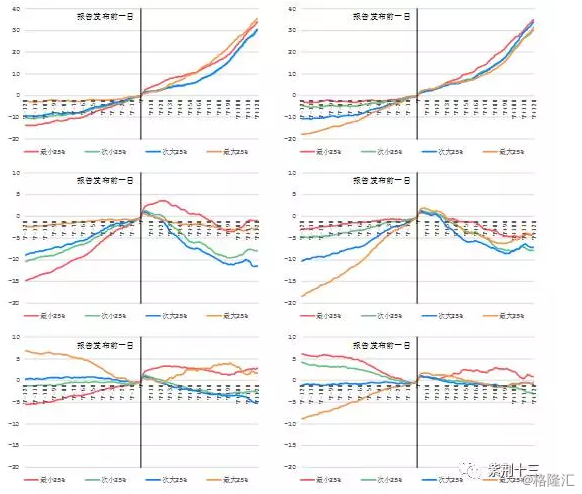

上图橙线在前文出现过,只是由于本文纵轴太大被压扁了,可用作检查。能看到前文的结论(涨了才推、推了见顶、回本很远)是有失偏颇的,对13/14、14/15赛季而言,推票的绝对回报非常明显,尤其13/14赛季平均6个月涨幅30%更是惊人,如果有一个机会穿越回去,笔者一定好好读研报!

Emmmm…对沪深300相对回报和绝对回报的故事又有些许不同,13/14赛季虽然绝对回报突出,但相对回报并不如14/15赛季抢眼,看下13/14赛季月份分布:

纵轴幅度不如相对沪深300大(图2纵轴最大值15%),说明相比中证500的回报不如沪深300那么突出;线都比较直,说明平均来看研报推票与中证500的走势大体同步;,在研报发布后相对回报都会有“一小跳”,换句话说可以跟着研报做个10天左右2%上下的短线?

前文提出了市值与换手率可能可以作为预警指标,我们对各赛季重复了分组分析,先把总体分组情况列示如下:

光从上表就能得到一些有趣的发现:例如,14/15、16/17赛季,分析师发布的报告对应公司中位数市值最高,分别对应5,000点和股灾后近期的股市修复。限于篇幅,在此不再赘述。

在下文中,我们会倒序依次分析各赛季内各分组的绝对回报和相对回报,并比较相对沪深300和中证500的情况。在不做特别说明的情况下,各赛季的图表,将按如下方式排序并从A-F编号。此外,由于展示需要,绝对回报与相对回报间、以及各赛季间,纵轴范围可能不同:

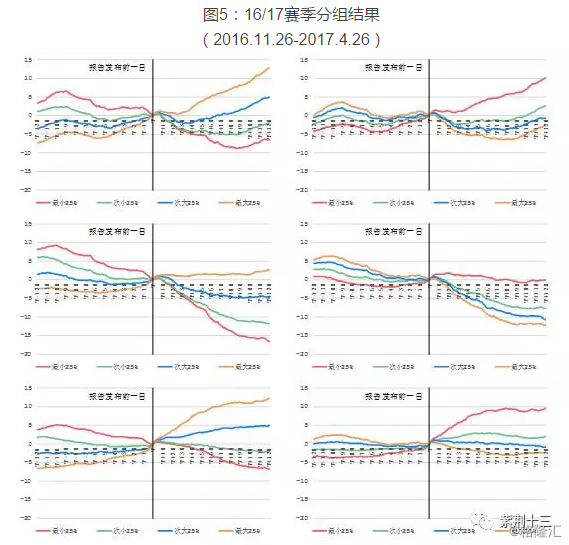

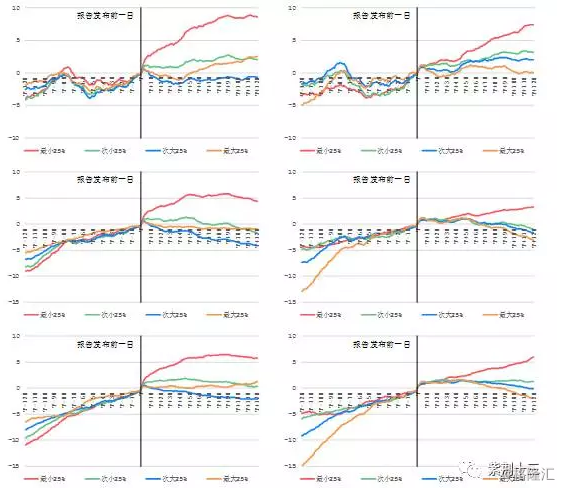

其中,图5-C、5-D在前文中出现过,可用作检查。可以看到结论与前文差别不大。同时,无论是从绝对回报还是相对回报来看,前文所指出的对16/17赛季的预警指标的结论基本仍然适用:研报推荐的公司市值越小、换手越频繁,越要谨慎对待。

可以看到,对15/16赛季而言,无论是绝对回报还是相对回报,“最小市值”组的表现都非常突出,其余各组间的差异均没有“最小市值”组明显,换言之这一赛季是典型的小票行情。但同样有趣的现象是,与16/17赛季相同,换手率分组中“最小”组仍然显著优于其他分组。这一结果能否给读研报的我们一些?

14/15赛季,“换手率”分组的区分度就不高了,但“最小市值”组相对其他组的表现仍然惊人。小结一下,“最小市值”组的波动性比其他各组都明显高,在牛市里涨得高,在熊市里也跌得狠。

13/14赛季,在全市场普涨的大下,市值分组的表现分化并不突出。但“最小换手率”分组仍然提供了不错的相对表现,之前的结论再一次得到验证。

因为错误地估计了前文的范围,所以取了一个偏戏谑的自嘲标题,回头来看颇有些标题党的嫌疑。为避免标题给读者留下先入为主的印象,本文标题最终定为“My Data Will Do the Talking”。既然是让数据来说话,本来不应再下主观结论,但为了行文结构的完整,我们还是从上述结果中,针对2013.11.23-2017.4.26样本区间,平均来看,给出如下“看图说线.Alpha是很难做的。

有可能绝对收益很高但alpha相对有限;2. 小票在研报发布的的波动性远比大票强,“最小市值”分组这一效应尤其明显

推荐:

删除。

删除。

网友评论 ()条 查看